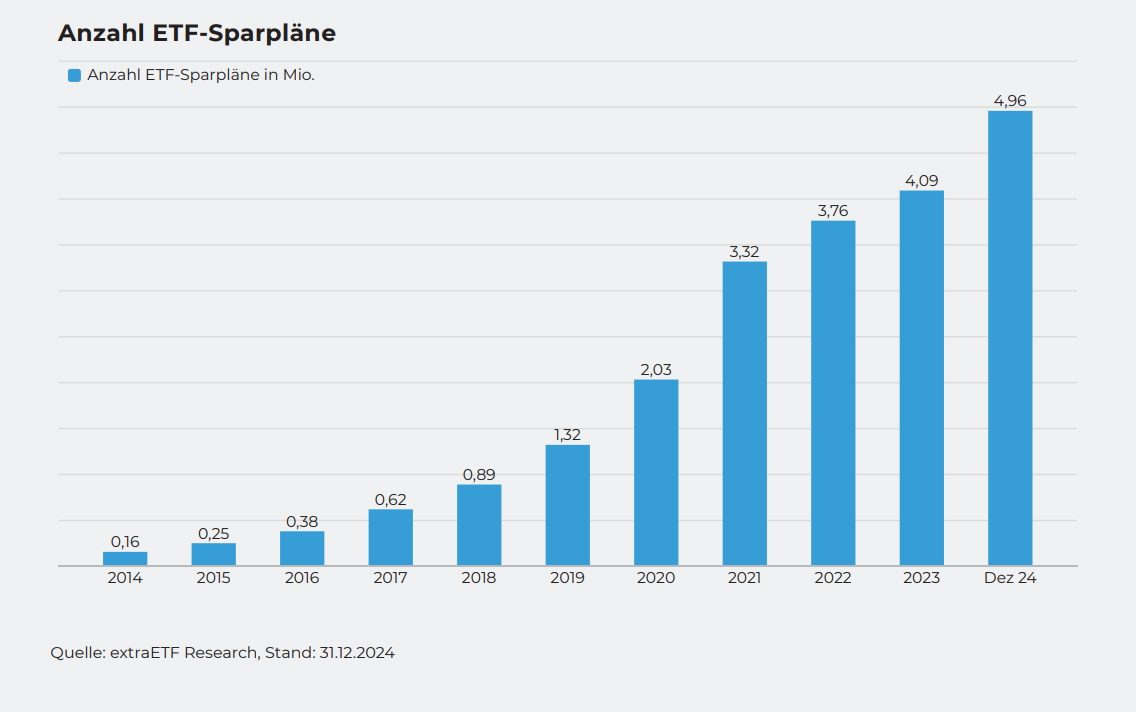

ETFs haben in den letzten Jahren einen regelrechten Boom bei Privatanlegern erlebt. Immer mehr Anlegerinnen und Anleger nutzen ETFs als Möglichkeit für Ihren Vermögensaufbau. Die Anzahl bestehender ETF-Sparpläne stieg in Deutschland im vergangenen Jahr auf über 4,5 Millionen.*

Aber was sind eigentlich ETFs? Welche Eigenschaften haben sie und auf was sollte man beim Investieren achten? Die Antworten auf diese Fragen haben wir hier für Sie zusammengestellt.

Was ist ein ETF?

Die Abkürzung ETF steht für Exchange Traded Fund ̶ auf Deutsch also „börsengehandelter Fonds“. Wie der Name schon verrät, können ETFs wie Aktien an der Börse gehandelt werden und zielen darauf ab, die Wertentwicklung eines Index ̶ zum Beispiel den Deutschen Aktienindex DAX ̶ nachzubilden. Häufig werden sie daher auch Indexfonds genannt. Das bedeutet, dass Anleger über einen einzigen ETF-Anteil in eine Vielzahl von Wertpapieren, die in dem Index enthalten sind, investieren. Ein wichtiges Merkmal von ETFs ist, dass es sich um passiv gemanagte Fonds handelt, die nicht „aktiv“ von Fondsmanagern zusammengestellt werden, sondern meist automatisch auf Basis des vorgegebenen Index.

In was kann man mit ETFs investieren?

Es gibt eine Vielzahl von Indizes, die die unterschiedlichsten Märkte abbilden. ETFs bieten damit die Möglichkeit, in zahlreiche Unternehmen, Branchen, Anlageklassen oder Regionen zu investieren und so das Anlagerisiko breiter zu streuen. Man kann dabei nicht nur in Aktien investieren, sondern auch in Anleihen und Rohstoffe.

Beispiel MSCI World

Ein wichtiger Leitindex ist beispielsweise der MSCI World, in dem die Aktien von mehr als 1.600 Unternehmen aus 23 Industrieländern erfasst werden. Da es für einen Anleger sehr aufwendig wäre, Aktien aller Unternehmen aus dem Index zu erwerben, ist ein ETF auf den gesamten Index sinnvoll: Mit nur einem ETF-Investment partizipiert man damit an der Wertentwicklung aller im Index vertretenen Unternehmen.

Es gibt zudem ETFs, die nach bestimmte Strategien investieren – z.B. in Indizes mit dem Fokus auf dividendenstarke Aktien oder auf Nachhaltigkeitskriterien.

Video "Fit für Finanzen: Was sind ETFs?"

PERSPEKTIVEN To Go – der Börsenpodcast

Wie bilden ETFs einen Index ab?

ETFs lassen sich grundsätzlich in zwei Untergruppen aufteilen. Zum einen in physische ETFs, die wie in einem Warenkorb die verschiedenen Werte direkt kaufen, also z.B. die Aktien der 40 DAX-Unternehmen.

Dieses Verfahren, das man auch direkte Replikation nennt, ist nicht immer möglich oder sinnvoll.

Deshalb gibt es neben den physischen auch die synthetischen ETFs (indirekte Replikation). Sie werden besonders im Bereich von Rohstoffen oder kleinen Märkten genutzt. Die Grundlage der synthetischen ETFs ist ein Tauschgeschäft (Swap). Hierbei garantiert eine Gegenpartei ̶ meist ein Kreditinstitut ̶ die Performance des Index und erhält dafür eine Gebühr.

Welche Kosten fallen bei ETFs an?

ETFs zeichnen sich durch geringe Kosten aus. Denn im Gegensatz zu aktiv gemanagten Fonds fallen keine Ausgabeaufschläge, die in der Regel zwischen 3 und 5 Prozent liegen, oder Rücknahmegebühren beim Verkauf an.

Wie bei jedem klassischen Fonds werden aber auch bei ETFs Verwaltungsgebühren fällig ̶ auch Total Expense Ratio (TER) genannt. Diese jährlichen Pauschalgebühren sind bei ETFs aber vergleichsweise niedrig und werden im Basisinformationsblatt oder im Verkaufs-Prospekt der ETFs explizit ausgewiesen.

Zu den laufenden Produktkosten kommen wie bei allen Wertpapieren die Ordergebühren für den Kauf und Verkauf hinzu, die unterschiedlich hoch sein können.

Ausschüttend oder wiederanlegend?

Da ETFs Wertpapiere aus den betreffenden Indizes erwerben, erhalten sie auch Dividendenzahlungen von den enthaltenen Unternehmen.

Die erzielten Gewinne eines ETFs werden in der Regel einmal pro Jahr entweder an die Anleger ausgeschüttet (ausschüttende ETFs) oder direkt im ETF reinvestiert, das heißt zum Kauf weiterer Wertpapiere genutzt. Letzteres System ist Kennzeichen der wiederanlegenden – oder thesaurierenden – ETFs. Bei ausschüttenden ETFs verringert sich der Anteilspreis am Tag der Ausschüttung um den an die Anleger pro Anteil ausgezahlten Ertrag.

Bei der Auswahl eines ETFs sollte daher den individuellen finanziellen Zielen entsprechend die Ertragsverwendung berücksichtigt werden.

(+ übliche Produktkosten!)

(+ übliche Produktkosten!)

Wie finde ich den passenden ETF?

Welcher ETF der passende für einen ist, hängt von vielen individuellen Faktoren und den finanziellen Plänen ab. Grundsätzlich stellt sich aber immer die Frage nach der Index-Auswahl – das heißt in welche Branche, Region etc. möchte man investieren, wie gut der ETF den gewählten Zielmarkt abbildet und wie die Entwicklung in den vergangenen Jahren gewesen ist. Weitere Faktoren können beispielsweise die Ertragsverwendung (ausschüttend oder wiederanlegend), die jährlichen Kosten (TER), die Replikationsmethode (physisch oder synthetisch), das ETF-Domizil (das heißt, wo der ETF aufgelegt wurde) oder der ETF-Anbieter sein.

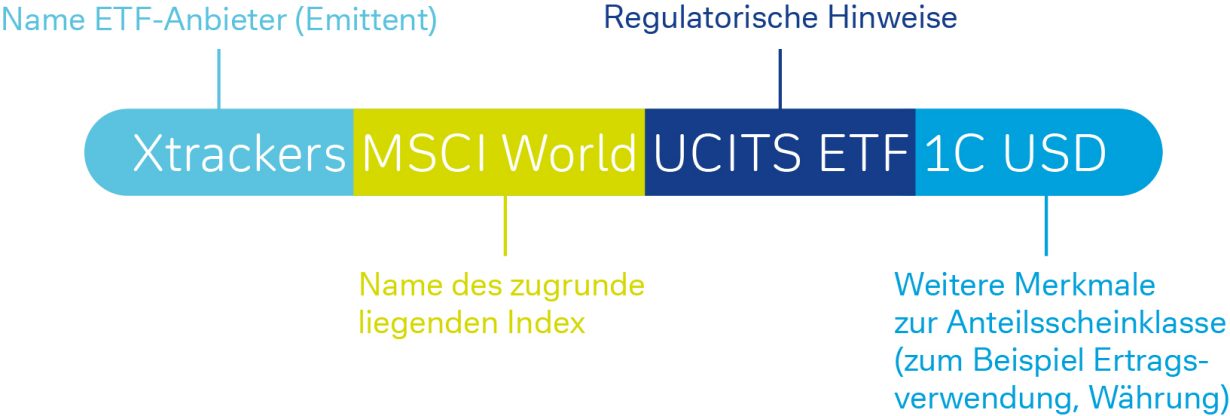

Bei der Suche nach dem passenden ETF gibt der Name bereits erste Hinweise. Was zunächst etwas kryptisch aussieht, spiegelt neben dem Namen des Anbieters im Wesentlichen die Bezeichnung des nachzubildenden Index wider. Hinzu kommen in der Regel regulatorische Hinweise wie beispielsweise das Kürzel UCITS, das auf die Berücksichtigung von EU-Regularien hinweist, sowie weitere Details zur Anteilsscheinklasse. Zum Beispiel, ob der ETF Erträge wieder anlegt (1C oder ACC für „accumulating“) oder ausschüttet (1D, Dist oder Dis für „distributing“) und in welcher Währung er gehandelt wird.

Folgendes Beispiel zeigt exemplarischen den möglichen Aufbau einer ETF-Bezeichnung

Welche Vorteile und Nachteile gibt es bei ETFs?

ETFs können bisher unerfahrenen Anlegerinnen und Anlegern den Einstieg an der Börse vereinfachen oder bei bestehenden Depots helfen, diese breiter aufzustellen, ohne dass eine Vielzahl von Einzelwerten selbst erworben werden muss. Doch wie bei allen Investments gibt es bei ETFs neben den vielfältigen Möglichkeiten auch wichtige Punkte, die beachtet werden sollten.

Vorteile

- Einfacher Zugang zu verschiedenen Märkten

- Risikostreuung durch viele verschiedene Wertpapiere eines Index (Diversifikation)

- ETFs sind ähnlich leicht zu handeln wie Aktien, auch sie werden an der Börse gekauft und verkauft

- ETFs haben eine transparente Kostenstruktur und sind in der Regel deutlich günstiger als Investmentfonds

- ETFs sind gesetzlich geschütztes Sondervermögen (etwa Schutz bei der Insolvenz eines Emittenten)

Nachteile/Risiken

- Es gibt kein aktives Management, wie beispielsweise bei Fonds – ETFs versuchen, den gewählten Index abzubilden

- Allgemeines Marktrisiko – das heißt, der Wert des ETFs ist abhängig von den Schwankungen am Markt

- Es ist keine regelmäßig bessere Wertentwicklung als die des gewählten Index möglich

- Je nach ETF kann ein Währungsrisiko hinzukommen – dieses ist bei manchen ETFs abgesichert (Hedged)

- Liquiditätsrisiko – das heißt, bei Anteilrückgaben können in bestimmten Marktsituationen im Fonds enthaltene Wertpapiere eingeschränkt, mit Preisabschlägen oder gar nicht verkäuflich sein. Dies kann negative Auswirkungen auf den Anteilspreis haben

Unsere meistgehandelten ETFs

Welche ETFs sind besonders beliebt bei maxblue Kunden? Wir haben für Sie die zehn meistgehandelten ETFs zusammengestellt.

| Rang |

Name |

WKN |

Index-Gruppe |

|

|---|

| 1 |

|

A0RPWH

|

MSCI World

|

|

| 2 |

|

DBX0AN

|

Geldmarktfonds allgemein Euroland Euro

|

|

| 3 |

|

A1XB5U

|

MSCI World

|

|

| 4 |

|

A0YEDG

|

S&P 500

|

|

| 5 |

|

A3D9M1

|

Aktienfonds All Cap Welt

|

|

| 6 |

|

A3EB9T |

Aktienfonds All Cap Welt |

|

| 7 |

|

A2N6LC

|

Nasdaq Yewno Global Artificial Intelligence and Big Data

|

|

| 8 |

|

DBX1DA

|

DAX

|

|

| 9 |

|

A1XEY2

|

Aktienfonds All Cap Welt

|

|

| 10 |

|

LYX0B6

|

Geldmarktfonds allgemein Euroland Euro

|

|

Wie kann man mit maxblue in ETFs investieren?

Für Ihre ETF-Anlage stehen Ihnen bei maxblue zwei Möglichkeiten zur Verfügung:

maxblue Wertpapier Sparplan

Mit einem Wertpapiersparplan können Sie regelmäßig Geld in die ETFs Ihrer Wahl investieren – ab 25 Euro monatlich.

maxblue Depot

Mit dem kostenlosen maxblue Depot können Sie Einmalanlagen in beispielsweise ETFs oder Aktien tätigen.

Weitere häufig gestellte Fragen

Im Unterschied zu klassischen Fonds können ETFs direkt über die Börse gekauft und verkauft werden. Dadurch spart der Anleger den Ausgabeaufschlag, der bei außerbörslich gehandelten Fonds bis zu 5% des angelegten Geldes betragen kann und bei Kauf des Fonds fällig wird. Der wichtigste Unterschied ist jedoch, dass es sich um ein passives Investment handelt. In der Regel bilden ETFs einen Index ab, zum Beispiel den DAX. Dadurch braucht es kein Team von Fondsmanagern, das Analysen durchführt und einzelne Anlageentscheidungen trifft. Das spart Kosten. Ein Nachteil ist jedoch, dass kein aktives Risikomanagement stattfindet.

Mit dem Kauf von ETF-Anteilen werden Sie Anteilseigner am Fondsvermögen. Der Anteil am Vermögen des ETFs bemisst sich nach dem Verhältnis der Anzahl der erworbenen Anteile zu den insgesamt ausgegebenen Anteilen am ETF. Der Wert eines einzelnen Anteils richtet sich nach dem Wert des gesamten Fondsvermögens („Nettoinventarwert“), geteilt durch die Anzahl der jeweils für den Investmentfonds ausgegebenen Anteile. ETF-Anteile können direkt an der Börse gehandelt werden und sind damit im Vergleich z.B. zu aktiv gemanagten Fonds eine liquidere Anlageform.

Freetrade Aktionen

Freetrade Aktionen

Für Produkte von Société Générale und UBS

Für Produkte von Société Générale und UBS

ACHTUNG: Vor einem Kauf bitte Produktinformationen prüfen!